(Source = Mooc “Technology Entrepreneurship”. C. Eesley, Stanford University)

Ce quatrième et dernier article concernant ce Mooc traite du financement de la startup. On sait que le défi majeur de la startup est de surmonter « l’effet de ciseau » entre financement et commercialisation, entre le financement prévu et la génération de revenus prévue, pour réussir la première étape et espérer financer l’étape suivante de son développement. L’article 3 précédent a présenté les contraintes et méthodes relatifs à la commercialisation. Il nous faut maintenant nous centrer sur le financement, financement extérieur essentiellement. Un autofinancement initial est indispensable à toute création de startup mais le recours au financement extérieur l’est, généralement, tout autant et pour trois types de raisons. -Généralement, les besoins de financement dépassent, et souvent très largement, les capacités d’autofinancement d’un entrepreneur ou d’un groupe d’entrepreneurs indépendants ; concevoir, développer, tester un nouveau produit ou service, obtenir des locaux et équipements, réaliser des études, rémunérer des collaborateurs, etc. exigent un financement hors de portée d’un homme ou d’une équipe qui doivent de plus subvenir à leurs besoins familiaux. -Réussir une innovation exige de la vitesse de réalisation dans les domaines technique et commercial et de la capacité de production et de distribution. Sur le plan technique, l’idée initiale a, peut-être, germé aussi dans d’autres esprits et fait l’objet de préparations; le secret ne peut être gardé indéfiniment ; la pertinence du produit nouveau ne sera pas éternelle. Sur le plan commercial, arriver premier sur le marché avec une stratégie de pénétration est la clé du succès à condition d’offrir le niveau de qualité, de prix et de disponibilité adéquats, ce qui impliques des capacités diverses à financer. -Des ressources de financement extérieur existent ; publiques et conçues pour aider les entrepreneurs, privées et cherchant à placer leur capitaux contre rémunération. Y recourir est coûteux en préparation et argumentation, en temps, en argent et en dépendance ; des arbitrages sont à faire entre les options mais généralement on préfère perdre un peu d’indépendance plutôt que de perdre son « bébé» et tous les sacrifices consentis. Indispensable, donc, le financement extérieur doit être réalisé avec soins. Il importe de bien connaitre les sources existantes, de bien comprendre les enjeux de chaque partie à l’opération et, la source choisie, de se donner les chances d’emporter son adhésion.- Les sources de financement extérieur

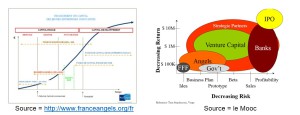

Source = http://www.franceangels.org/fr Source = le Mooc

Les 2 graphiques ci-dessus, l’un concernant la France et l’autre les USA, montrent bien comment l’offre de fonds est segmentée selon l’étape du développement (courbe en S) de l’entreprise ; concernant la startup, on distingue l’étape de l’avant création, celle de la création et, éventuellement, celle des premiers développements.

A ces étapes, on trouve 4 types de sources : les sources relationnelles, les sources publiques, les investisseurs providentiels (Business Angels= BA) ou équivalents et les fonds de capital-risque d’amorçage.

–Les sources relationnelles. Elles sont désignées par les « FFF » du tableau US qui désignent la famille (family), les amis (friends) et les « fous » (fools) du projet ou de l’entrepreneur ou de l’entrepreneuriat, etc. ; c’est ce qui est souvent désigné par les termes de « Love Money » ou épargne affective de proximité. Il s’agit généralement de souscription au capital mais les accords, ici, ne peuvent être que particuliers.

–Les investisseurs providentiels ou « Business Angels ». Ce sont des personnes passionnées par l’aventure entrepreneuriale. S’ils sont intéressées par un projet de startup dans un domaine où ils ont une certaine expérience, ils prennent des participations au capital de la startup et mettent leurs compétences, expérience, réseaux relationnels et temps au service de l’entrepreneur ; par goût pour l’entreprise mais aussi en espérant percevoir des dividendes et surtout réaliser une plus-value de cession de leur apport.

On trouvera l’information nécessaire sur les BA à l’adresse : http://www.franceangels.org/fr

– Le financement participatif et en particulier l’investissement en capital (« equity crowdfunding »). C’est la possibilité offerte à tous de prendre une part de capital dans une startup à la recherche de fonds. Des sites internet spécialisés, plateformes de financement participatif, sélectionnent des startups et collectent les souscriptions. Comme pour les BA, les financeurs espèrent percevoir des dividendes et surtout réaliser une plus-value de cession de leur apport.

On trouvera l’information nécessaire sur les BA à l’adresse : http://financeparticipative.org

–Les sources publiques sont des prêts ou des subventions à taux d’intérêts faibles ou nuls mais de faible montant. Ces subventions et prêts sont accordés sur dossier ou critères spéciaux par des organismes bancaires publics ou des associations.

On trouvera l’information nécessaire à http://www.apce.com/pid221/5-trouver-des-financements.html

– Les fonds de capital-risque d’amorçage. (Seed capital)

Les fonds de capital-risque offrent aux entreprises qu’ils sélectionnent financement et accompagnement contre une part du capital, des sièges au CA et d’autres conditions.

Les fonds d’amorçage sont destinés aux startups pour qui ils constituent le premier apport en capital extérieur. Ils visent à financer les dépenses préalables à la création ou à la préparation de la première commercialisation; frais de R&D, de brevets, d’études de marchés, de rémunération de personnel, d’expertise financière ou juridique.

Information: http://www.bpifrance.fr/Recherche/(type)/all/(text)/fonds%20national%20d%20amorcage%20fna

Concernant l’ensemble des sources de financement extérieur, public et privé, selon l’étape de développement de l’entreprise, on trouvera un article et deux tableaux très complets à l’adresse suivante : http://frenchfunding.fr/le-parcours-du-financement/#.VETEr_msU1o

Source = http://www.franceangels.org/fr Source = le Mooc

Les 2 graphiques ci-dessus, l’un concernant la France et l’autre les USA, montrent bien comment l’offre de fonds est segmentée selon l’étape du développement (courbe en S) de l’entreprise ; concernant la startup, on distingue l’étape de l’avant création, celle de la création et, éventuellement, celle des premiers développements.

A ces étapes, on trouve 4 types de sources : les sources relationnelles, les sources publiques, les investisseurs providentiels (Business Angels= BA) ou équivalents et les fonds de capital-risque d’amorçage.

–Les sources relationnelles. Elles sont désignées par les « FFF » du tableau US qui désignent la famille (family), les amis (friends) et les « fous » (fools) du projet ou de l’entrepreneur ou de l’entrepreneuriat, etc. ; c’est ce qui est souvent désigné par les termes de « Love Money » ou épargne affective de proximité. Il s’agit généralement de souscription au capital mais les accords, ici, ne peuvent être que particuliers.

–Les investisseurs providentiels ou « Business Angels ». Ce sont des personnes passionnées par l’aventure entrepreneuriale. S’ils sont intéressées par un projet de startup dans un domaine où ils ont une certaine expérience, ils prennent des participations au capital de la startup et mettent leurs compétences, expérience, réseaux relationnels et temps au service de l’entrepreneur ; par goût pour l’entreprise mais aussi en espérant percevoir des dividendes et surtout réaliser une plus-value de cession de leur apport.

On trouvera l’information nécessaire sur les BA à l’adresse : http://www.franceangels.org/fr

– Le financement participatif et en particulier l’investissement en capital (« equity crowdfunding »). C’est la possibilité offerte à tous de prendre une part de capital dans une startup à la recherche de fonds. Des sites internet spécialisés, plateformes de financement participatif, sélectionnent des startups et collectent les souscriptions. Comme pour les BA, les financeurs espèrent percevoir des dividendes et surtout réaliser une plus-value de cession de leur apport.

On trouvera l’information nécessaire sur les BA à l’adresse : http://financeparticipative.org

–Les sources publiques sont des prêts ou des subventions à taux d’intérêts faibles ou nuls mais de faible montant. Ces subventions et prêts sont accordés sur dossier ou critères spéciaux par des organismes bancaires publics ou des associations.

On trouvera l’information nécessaire à http://www.apce.com/pid221/5-trouver-des-financements.html

– Les fonds de capital-risque d’amorçage. (Seed capital)

Les fonds de capital-risque offrent aux entreprises qu’ils sélectionnent financement et accompagnement contre une part du capital, des sièges au CA et d’autres conditions.

Les fonds d’amorçage sont destinés aux startups pour qui ils constituent le premier apport en capital extérieur. Ils visent à financer les dépenses préalables à la création ou à la préparation de la première commercialisation; frais de R&D, de brevets, d’études de marchés, de rémunération de personnel, d’expertise financière ou juridique.

Information: http://www.bpifrance.fr/Recherche/(type)/all/(text)/fonds%20national%20d%20amorcage%20fna

Concernant l’ensemble des sources de financement extérieur, public et privé, selon l’étape de développement de l’entreprise, on trouvera un article et deux tableaux très complets à l’adresse suivante : http://frenchfunding.fr/le-parcours-du-financement/#.VETEr_msU1o

- Les enjeux du financement extérieur.

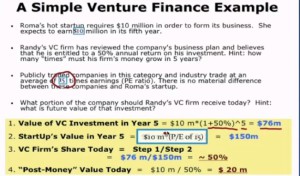

Source : « Technogy ventures » -Mooc.

Une startup prévoit un bénéfice de 10 à sa cinquième année. Si on recoure au « Price Earning Ratio » (PER = multiple de capitalisation ou nombre d’année de résultat « achetées »), par exemple un PER de 15, pour calculer la valeur de la startup à l’année 5 et avant apport extérieur, on obtient = 10 x 15= 150.

La startup a besoin de 10. Le CR veut une rémunération annuelle de 50 % de son apport et calcule la part du capital à demander : valeur de son investissement à la 5ème année = 10*(1.5) à la puissance 5 = 76 ; soit une part du capital de 50 %.

Pour un taux de rémunération de 30%, la part serait de 18%.

2.5. Les bases des évaluations du CR.

Le plan d’affaire établit par la startup est, ici, la base initiale indispensable mais le CR voudra en vérifier les fondements, la pertinence et la cohérence et surtout affiner son opinion sur l’entrepreneur et son équipe ; sur leurs expériences, compétences, déterminations, capacités de collaborer entre eux et avec le CR.

Il est clair que cet ensemble d’évaluations sera fait à la lueur de l’expertise et de l’expérience du CR.

Source : « Technogy ventures » -Mooc.

Une startup prévoit un bénéfice de 10 à sa cinquième année. Si on recoure au « Price Earning Ratio » (PER = multiple de capitalisation ou nombre d’année de résultat « achetées »), par exemple un PER de 15, pour calculer la valeur de la startup à l’année 5 et avant apport extérieur, on obtient = 10 x 15= 150.

La startup a besoin de 10. Le CR veut une rémunération annuelle de 50 % de son apport et calcule la part du capital à demander : valeur de son investissement à la 5ème année = 10*(1.5) à la puissance 5 = 76 ; soit une part du capital de 50 %.

Pour un taux de rémunération de 30%, la part serait de 18%.

2.5. Les bases des évaluations du CR.

Le plan d’affaire établit par la startup est, ici, la base initiale indispensable mais le CR voudra en vérifier les fondements, la pertinence et la cohérence et surtout affiner son opinion sur l’entrepreneur et son équipe ; sur leurs expériences, compétences, déterminations, capacités de collaborer entre eux et avec le CR.

Il est clair que cet ensemble d’évaluations sera fait à la lueur de l’expertise et de l’expérience du CR.

- Emporter l’adhésion d’un CR.

Aucune reproduction ne peut être faite de cet article sans l’autorisation expresse de l’auteur ». A.Uzan.10/10/2014

>