La numérisation du paiement a changé notre façon de payer un fournisseur ou un créancier.

Le secteur des services financiers a longtemps été à la pointe de l’innovation technologique mais des entreprises technologiques (informatiques), qui n’ont jamais fait de finance auparavant, ont introduit des innovations qui changent la façon dont les capitaux sont transférés, levés et investis et ont pris, ainsi, de plus en plus de fonctions financières.

C’est vrai pour les banques en ligne et la numérisation des moyens de paiement (PayTech) ; aussi pour le marché des prêts personnels et des levées de fonds de financement (CreditTech), ainsi que pour les placements (InvestTech).

Ce premier article est consacré à la numération du paiement.

Il ne traite pas de la crypto monnaie qui fera l’objet d’un article ultérieur.

Seront aussi présentées ultérieurement la numération de la levée de fonds ainsi que celle des placements.

Pour comprendre la situation actuelle en matière de payement, la numération du paiement, il nous faut nous souvenir de la situation précédente : celle de la prédominance des chèques et de l’intermédiation financière.

Cela fait, nous présenterons le portefeuille numérique et la carte de crédit.

- Le système de chèques et l’intermédiation financière.

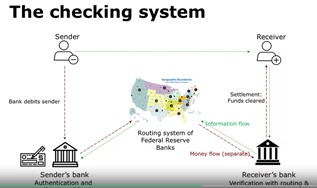

Le graphique ci-dessus résume bien le processus qui comporte cinq acteurs : l’émetteur (débiteur) ; le récepteur (créancier), la banque de chacun d’eux, le système de compensation interbancaire.

Les flèches pleines représentent le flux d’informations et de contrôle et les flèches pointillées le flux d’argent.

Le chèque est accepté comme moyen de paiement parce qu’il est adossé à un important système bancaire de contrôle et de sanction.

Le créancier va remettre à sa banque le chèque reçu du débiteur ; cette banque va demander le règlement de la créance à la banque du débiteur puis créditer le créancier.

Chaque banque vérifie l’identité de son client et son numéro de compte ; la banque de l’émetteur de chèque vérifie l’avoir de son client (provision).

Les échanges entre banques sont opérés par un système de chambre de compensation organisé par la Banque de France.

Les banques ont mis en place de nombreux moyens de garanties et de sécurité (réversibilité des paiements, la pré-autorisation des fonds, le routage électronique, etc.) et le système de contrôle peut sanctionner l’émetteur d’un chèque sans provision (Interdit bancaire).

L’innovation principale introduite par le chèque a été la dispense de détenir du liquide et la séparation temporelle entre fourniture et règlement ; ce qui a rendu les transactions les plus importantes beaucoup plus rapides.

Mais l’inconvénient majeur est toujours le décalage entre les informations et le flux d’argent, décalage ouvrant la porte aux fraudeurs.

Cet inconvénient a été réduit par les banques centrales en recourant à un système de compensation automatisé.

Le système d’écriture de chèques est remplacé par des communications électroniques qui réduisent le décalage de temps et les possibilités de fraude ainsi que le coût des transactions.

Cette infrastructure construite pour la gestion des chèques reste valide aujourd’hui mais des entreprises de technologie ont tenté et continuent de tenter, par des applications informatiques, de faciliter et de sécuriser les transactions et les règlements, pour capturer une part des frais de transaction ; de plus ils tentent d’assumer certains des rôles d’intermédiation financière (authentification, transfert sécurisé, gestion des identités, etc.).

C’est ainsi que, en matière de numérisation du paiement, ont été créés et perfectionnés le portefeuille numérique et la carte de crédit.

- Le portefeuille numérique.

On peut en distinguer trois types selon les cibles qu’ils ont visés.

2.1. PayPal a été l’une des premières sociétés fintech dans l’espace du paiement ; elle a été imitée et affinée par de nombreuses autres sociétés.

On reconnait, ci-dessus, le schéma à cinq acteurs du système de chèque mais Paypal remplace la chambre de compensation pour ses clients.

Chacun peut ouvrir un compte Paypal et les paiements s’opèrent par virement de compte Paypal à compte Paypal.

Les autres opérations d’intermédiation bancaire sont inchangées et non visibles par les clients Paypal.

Paypal n’est que dépositaire du contenu d’un compte et ne peut faire que des transferts de compte à compte, y compris d’un compte Paypal à un compte bancaire classique.

Il est clair qu’entre clients Paypal les paiements sont très simplifiés et ne donnent lieu qu’à des frais très limités, mais les dépôts ne peuvent produire aucun intérêt ; c’est pourquoi ils servent surtout aux paiements des achats en ligne et laissent place aux cartes de crédits et au liquide pour les autres paiements.

Cette première application numérique va être développée dans plusieurs directions.

2.2. Alipay, puis Ant Financial (filiales d’Alibaba), ont ajouté, en Chine, les deux innovations suivantes :

-Ils se sont associés à un courtier du marché monétaire et peuvent, ainsi, rémunérer le client qui maintient son avoir dans son compte et même leur proposer des options d’investissement (prêts entre pairs, courtage en valeurs mobilières et produits d’assurance), ce qui en fait une puissante banque parallèle fintech.

-Il ont introduit le code QR pour attirer le commerce hors ligne, le dispenser d’un terminal de carte de crédit et opérer plus vite que le payement liquide.

Le code QR incorporant toutes les informations et identifiants du porteur peut être lu par un téléphone portable et l’acheteur ou le vendeur n’ont plus qu’à taper le montant du payement.

2.3 WeChat, filiale de Tencent (Chine) et Venmo (filiale de PayPal), ont transposé leur application dans le monde des réseaux sociaux et lancé des portefeuilles numériques entre membres d’un même réseau social.

WeChat est une plate-forme chinoise de réseautage social qui a créé une plate-forme de paiement pour les utilisateurs du réseau. Cela permet aux utilisateurs d’effectuer à la fois des transactions avec des amis, ainsi que du commerce électronique avec des membres de leur réseau social. C’est aussi devenu une place de marché.

Venmo a fait de même permettant de diffuser une offre de transaction à tous les « amis » de son réseau social. De plus, la société offre de souscrire à des produits financiers personnalisés, en particulier des prêts à court terme et de l’assurance.

- La carte de crédit

On sait que la première carte de crédit est la Diners Club, mode de paiement utilisé dans les restaurants américains chics et garanti par Bank of America. C’est la source de la carte Visa d’aujourd’hui et la source d’inspiration de la création de la MasterCard.

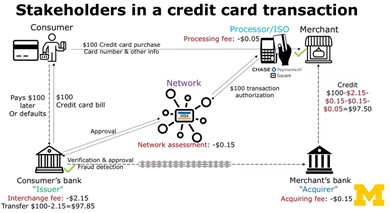

Le réseau comporte les cinq acteurs vus précédemment : le consommateur qui paye, le commerçant qui reçoit, leurs banques respectives et le réseau de communications électroniques entre banques.

Le consommateur demande une ligne de crédit renouvelable à sa banque et une carte de crédit correspondante.

Cette carte contient les informations relatives au compte de crédit, c’est-à-dire le numéro de carte et la date d’expiration imprimés sur la carte et intégrés dans la puce et la bande magnétique.

Pour faire fonctionner le système, un acteur supplémentaire (processeur) est nécessaire pour fournir le terminal de lecture de la carte et le logiciel pour capturer les informations de la carte et les envoyer au réseau de cartes.

Ces processeurs peuvent être affiliés à des institutions financières en place ou être des startups fintech.

Ainsi, insérer la carte envoie simplement à la banque du payeur les informations relatives au compte concerné et le montant à payer. La banque du payeur va effectuer ses tâches de vérification et d’intermédiation interbancaires ainsi qu’une évaluation de la fraude éventuelle.

Le flux d’argent réel se produit plus tard en utilisant l’infrastructure mise place pour le chèque. Les frais du processeur et de l’intermédiation bancaire viennent en déduction de la somme virée au vendeur ou créancier et constituent un coût commercial pour le commerçant acceptant les cartes de crédit.

C’est la banque du consommateur-payeur qui prend les plus grands risques d’impayé ou de fraude, conditions de l’acceptation de la carte par le vendeur.

3.1 Avantages et inconvénients de la carte de crédit.

Les avantages principaux sont la simplicité d’utilisation, la vitesse de réalisation du processus (temps réel) et les garanties offertes au vendeur.

Les banques pratiquant la carte de crédit sont incitées à investir dans des technologies de protection contre la fraude et à proposer des services complémentaires.

L’inconvénient majeur du système de carte de crédit est son insuffisante sécurité. La vulnérabilité se situe au début du processus, au point de vente hors ligne et en ligne.

-Dans les transactions hors ligne ; les informations contenues dans la carte n’étant pas cryptées les fraudes (écrémage) ont été nombreuses.

-Dans les transactions en ligne ; les informations relatives à la carte de crédit et stockées par le vendeur peuvent ne pas être cryptées et sont susceptibles d’être capturées par des fraudeurs.

Par ailleurs, le système est coûteux pour le commerçant (acquisition du matériel et de l’application, impossibilité d’analyse des ventes) et fermé aux personnes qui non pas de compte bancaire.

De nombreuses innovation ont perfectionné la carte de crédit.

3.2. Innovations en matière de sécurité des cartes de crédit

Une protection supplémentaire a été introduite aux trois points de risque de fraude

-Concernant la sécurité des transactions hors ligne et en particulier la vulnérabilité au point de vente, l’innovation a consisté à introduire la carte à puce en utilisant la technologie EMV (permet de stocker les données sensibles des titulaires de cartes dans une puce, plutôt que dans la bande magnétique des cartes de paiement traditionnelles).

La puce convertit le numéro de carte ordinaire en un nombre complètement aléatoire. Le terminal ne capture que ce nombre aléatoire qui ne peut être décrypté que par la banque de l’acheteur, ce qui réduit les risques de fraude sur les transactions hors ligne.

-Concernant la sécurité des informations relatives à la carte et données en ligne, une nouvelle solution technologique a été introduite ; elle s’appelle tokenisation, cryptage qui met l’information hors des mains du vendeur en ligne et réduit les risques de fraude en ligne.

-Concernant le piratage des informations de compte enregistrées dans un PC, ce risque est résolu par des cryptages du compte sur PC et des informations contenues dans un appareil mobile.

3.3. Innovations qui élargissent la clientèle des cartes de crédit

L’objectif poursuivi est de réduire les coûts initiaux du matériel et des logiciels nécessaires aux fonctionnement de la carte et si possible de les rendre capables d’analyse de marketing.

Les innovateurs technologiques se font principalement concurrence pour réduire les coûts du matériel et des logiciels et pour rendre des services à valeur ajoutée aux commerçants hors ligne et en ligne.

-Concernant les vendeurs hors ligne :

Le principal innovateur dans cet espace est Square, qui a créé un processeur de paiement indépendant.

Sachant que les petits commerçants ne peuvent se payer un terminal de carte de crédit et les frais d’abonnement mensuels, Square propose d’utiliser le téléphone portable comme terminal, fournit gratuitement les outils de lecture et de transmissions et permet d’opérer sur le smartphone des analyses des ventes.

-Concernant les vendeurs en ligne ;

PayPal et Stripe et de nombreux concurrents ont proposé des applications (API) qui servent d’intermédiaire entre le site Web du commerçant et le service de traitement des opérations par carte.

Dans tous les cas ci-dessus, l’objectif poursuivi est de réduire les coûts initiaux du matériel et des logiciels nécessaires aux fonctionnement de la carte.

-Par ailleurs, il y a une résurgence des cartes de débit prépayées qui ne sont valides que si la provision existe.

Leur utilisation est encouragée parce qu’elle réduit nettement les risque de défaut.

-Concernant les nouveaux services offerts par la carte, on peut citer l’analyse de données.

Les marchands en ligne peuvent tracer les parcours de navigation et les données démographiques.

En outre, en utilisant le paiement comme point d’entrée, les entreprises de technologie peuvent offrir plus de services aux petites entreprises comme la paie en ligne, les services juridiques ou même les prêts aux petites entreprises.

(Source : https://www.coursera.org/learn/paytech?specialization=financialtechnology)

Pour aller plus loin : https://www.renaissancenumerique.org/ckeditor_assets/attachments/584/rn_note_strategie_europeenne_des_paiements.pdf

Aucune reproduction ne peut être faite de cet article sans l’autorisation expresse de l’auteur. A. Uzan. 23 /04 /2022.