Initiation à l’obligation et à l’action vise à faire connaître, ou mieux connaitre, ces deux actifs financiers, généralement cotés et négociés sur un marché.

L’obligation est généralement émise par un Etat ou par une entreprise et les souscripteurs (acquéreurs), créanciers, sont divers : particuliers, banquiers, assureurs, entreprise, etc.

L’action est émise par une entreprise ou équivalent ; elle représente une fraction du capital social de l’entreprise et donne deux droits au souscripteur : le droit de vote lors des assemblées générales et le droit à un dividende.

Concernant chaque actif, on présentera ses caractéristiques, les déterminants de son prix et de sa rentabilité ainsi que les risques qu’il fait courir au souscripteur.

- L’obligation.

1.1. Les caractéristiques d’une obligation.

Elles sont les suivantes :

-elle a une valeur nominale, un prix d’émission, une échéance et un prix de remboursement mais tous sont exprimée en pourcentage de la valeur nominale ;

-elle procure aux acquéreurs un intérêt périodique qu’on appelle coupon.

Exemple d’obligation émise par un Etat

– émission de 1500 millions, divisée en obligations individuelles ou coupures de 1.000.

– prix d’émission = 99,163%.

– coupon = 2,875%/ an, le dernier coupon étant versé au moment du remboursement.

– cotation de la première journée de cotation = 100,03%.

1.2. Prix et rentabilité

Un acquéreur (on dit souvent « investisseur ») attend une rentabilité de son placement (coupons, valeur de remboursement) et doit vérifier sa rentabilité.

Tout actif doit être évalué comme la valeur actuelle des flux qu’il va générer.

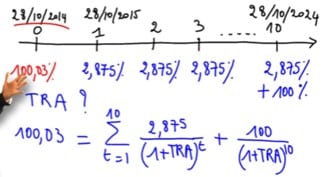

Comme le montre le tableau suivant concernant l’obligation ci-dessus, l’actualisation au taux de rentabilité souhaitée par l’investisseur donne bien 100,03 (cotation de la 1ère journée) et un taux de rendement actuariel de 2,875%.

A caractéristiques égales, c’est le coupon qui va faire la différence entre les obligations et qui va leur donner une valeur plus ou moins forte.

Concernant les variations de prix d’une obligation, on notera l’effet particulier du temps qui passe :

-La valeur actuelle est d’autant plus faible que la maturité est lointaine mais à mesure que la maturité se rapproche la valeur actuelle du prix de remboursement augmente (actualisation plus courte).

-Le payement du coupon donne lieu à un décrochage provisoire du prix de l’obligation

1.3. Les risques de l’obligation

L’obligation fait courir au souscripteur deux types de risque :

– le risque de taux du placement du coupon ;

– le risque de prix du remboursement.

1.3.1. Le risque de taux.

Une obligation de maturité de 10 ans a été achetée 100, il y a 3 ans. Son coupon était de 9%, elle était remboursable à 100% de sa valeur nominale ; lors de l’acquisition, le taux de rendement actuariel (TRA) exigé était de 8 % et la valeur nominale de 106,71

Juste après la souscription, les taux ont fortement baissé sur le marché et les coupons perçus n’ont pu être replacés qu’à un taux de 6% provoquant une perte compensée par la hausse de la valeur du remboursement actualisée au taux de 6% au lieu de 9%.

On notera que la rentabilité effective réalisée par un investisseur est à peu près toujours différente du taux de rendement actuariel annoncé lors de l’acquisition.

1.3.2. Le risque de défaut.

L’emprunteur peut ne pas payer les coupons ou ne pas rembourser l’obligation ou faire défaut sur les deux plans.

Pour faire face à ce risque, l’investisseur peut exiger une prime de risque.

Ainsi une entreprise émet une obligation de 1000, sans coupons et remboursable un an après ; mais le souscripteur estime qu’il y a un risque de défaut de remboursement, une probabilité de 5% que l’emprunteur ne rembourse que 500 ; il exige donc une prime de risque de 2%. Le taux de rendement attendu par l’investisseur est donc de 5% du sans risque + 2% de prime de risque, soit 7%, ce qui donne un remboursement espéré de 95 % de 1000 + 5% de 500, soit 975. Si l’investisseur actualise son flux de recettes à 7% on trouve un prix d’achat de 911,22.

Le prix contractuel est de 1000, le prix de marché est de 911,22 ; ce qui donne un taux de rendement actuariel de

9,74% bien supérieur au taux sans risque.

Si, à l’échéance, il y a défaut de remboursement, le taux de rendement effectif sera de moins 45,13%.

Des informations sur le risque de défaut peuvent être trouvées dans les informations fournies par les agences de notation (Moody’s, Standard and Poor’s, Fitch Ratings, etc.).

Ces agences de notation fournissent des échelles qui représentent une qualité de risque de défaut d’une émission particulière, à la fois pour de la dette long terme et pour de la dette court terme,

2.L’action

2.1. Les caractéristiques d’une action.

L’action présente quatre différences principales avec l’obligation

– durée de vie. L’action n’a pas d’échéance alors que l’obligation a une échéance prévue ;

– flux perçus par les investisseurs. Les dividendes ne sont ni certains ni connus d’avance alors que l’obligation fixe la valeur du coupon et du remboursement à l’échéance ;

– risques supportés. Les risques sont liés à la rentabilité et à la structure financière de l’entreprise, alors que l’obligation fait courir les risques de taux et de défaut

– en cas de difficultés financières, les obligataires sont prioritaires par rapport aux actionnaires.

2.2. Prix et rentabilité

On attend d’une action qu’elle offre une rentabilité via les dividendes versés et le prix de revente.

Si l’entreprise est cotée sur un marché le prix de son action est observable. S’il n’y a pas de cotation ou si on veut évaluer la cotation, on peut recourir aux deux méthodes suivantes :

-utiliser les résultats d’entreprises comparables ;

-évaluer la valeur actualisée des recettes que l’action génère (dividendes + le prix de revente),

2.2.1. Utiliser les résultats d’entreprises comparables.

Pour estimer la valeur d’une action, on peut utiliser le PER (Price earning ratio = prix de l’action / bénéfice par action) ou un autre indicateur financier d’entreprises comparables.

La difficulté est de trouver une ou des entreprises qu’on peut considérer comme comparables. A défaut, on peut recourir au PER moyen des entreprises d’un secteur ou d’un sous-secteur.

Si une entreprise affiche un bénéfice par action de 2 et que le PER moyen des entreprises de son secteur est de 21 le prix estimé de l’action est de 42 (2*21).

En général, l’analyse basée sur le PER est complétée par une analyse basée sur d’autres types d’indicateurs tels que le chiffre d’affaires.

2.2.2. Actualiser les flux générés.

Comme pour tout actif financier, le prix actuel de l’action est égal à la valeur actuelle des revenus que l’actif peut générer, en particulier les dividendes ; l’actualisation s’opérant au taux de rentabilité exigé par les actionnaires ou retenu par l’évaluateur.

La difficulté est que les dividendes ne sont pas connus avec certitude, surtout les dividendes à long terme.

On est alors obligé de faire l’hypothèse qu’il y aura un dividende chaque année et que le taux de dividende sera constant ou croissant de x %.

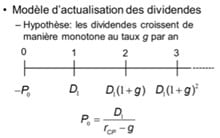

Comme le montre le graphique ci-dessus, le prix de l’action sera égal au dividende (D) qui sera versé dans un an divisé par le taux de rentabilité exigé par l’actionnaire (r), moins (g) taux de croissance annuel du dividende (modèle de Gordon et Shapiro).

L’entreprise versera l’an prochain un dividende de 2,30€. La rentabilité exigée par les actionnaires est de 7% et l’on va supposer qu’à partir de la deuxième année le taux de croissance annuel des dividendes sera de 2%.

Le prix de l’action X sera égal à : 2,3 / (7%-2%) = 2.3/0.5 = 46.

2.3. L’arbitrage entre dividendes actuels et dividendes futurs

Il y a trois façons d’augmenter le dividende par action.

-augmenter les bénéfices ;

-accroitre le taux de distribution des bénéfices ;

-réduire le nombre d’actions en circulation.

On sait que tabler sur une croissance des bénéfices est la solution la plus pérenne mais elle peut conduire d‘abord à une baisse des dividendes pour consacrer à l’investissement une plus grande part des bénéfices.

Une entreprise espère réaliser l’an prochain un bénéfice de 5 par action valant 50, soit un taux de 10% exigé par les actionnaires. Si elle estime devoir réduire le taux de distribution des bénéfices à 75% afin de financer un projet dont la rentabilité est estimée à 12%. Le taux de rétention des bénéfices est de 25% et le taux de croissance des bénéfices est de 25% de 12 % = 3%

Donc il y a une baisse provisoire du dividende mais un accroissement suivant de 3% par an.

2.4.Le rendement attendu par les actionnaires.

Le prix de marché constitue un prix de référence à partir duquel on peut déterminer d’autres éléments et, en particulier, le rendement attendu par les actionnaires.

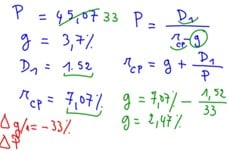

L’action de l’entreprise X vaut 45,07 à un moment et, à ce moment, les analystes tablaient sur un taux de croissance annuel futur de 3,7% et sur un prochain dividende de 1,52 dollars.

La formule de Gordon Shapiro nous donne le prix de l’action en fonction de ces paramètres.

Prix action. Gordon

Comme le montre le schéma ci-dessous, le prix de l’action (P) sera égal au dividende (D) qui sera versé dans un an divisé par le taux de rentabilité exigé par l’actionnaire (r), moins (g) qui est le taux de croissance annuel du dividende

On peut alors en déduire le taux de rendement attendu par les actionnaires (r) : il est égal à : taux de croissance attendu + dividende / prix de l’action = 7,07%.

Un peu plus tard, et pour raisons diverses, le cours de l’action chutait à 33 dollars.

Si on admet que l’entreprise ne va pas revoir sa politique de dividende, que le prochain dividende sera toujours voisin de 1,52 dollars et que le risque de l’entreprise ne s’est pas aggravé, on peut considérer que le rendement des capitaux propres reste voisin de 7%.

C’est donc le taux de croissance qui a ralenti. Puisque le prix se modifie à 33 dollars le taux de croissance se modifie. Il devient de 2,47 au lieu de 7.07 comme le montre le tableau suivant :

Il y a eu perte de valeur de l’action de 27% et perte de capitalisation boursière de 25 milliards.

Source : https://learning.edx.org/course/course-v1:LouvainX+Louv9x+3T2022/home

Pour aller plus loin :

https://outilspourdiriger.fr/criteres-financiers-du-choix-de-linvestissement/

Aucune reproduction ne peut être faite de cet article sans l’autorisation expresse de l’auteur. A. Uzan. 18/02/2024