Les transactions stratégiques entre entreprise sont celles qui modifient les activités dans lesquelles les entreprises sont engagées, leurs champs d’action, leurs tailles, leurs modalités d’organisation.

Transactions stratégiques, parce que la stratégie d’entreprise est, effet, la recherche d’un avantage concurrentiel par la configuration et la coordination de ses activités.

Cette configuration peut varier sous l’effet de quatre types de stratégie : l’intégration, la diversification, la diversification géographique (qui ne sera pas abordée ici) et l’adaptation à l’évolution des valeurs sociétales.

Et elle peut résulter de plusieurs types de transaction : transactions-acquisitions, cessions, alliances.

Explorons chacun de ces deux points principaux : les stratégies et les transactions stratégiques.

- Les stratégies.

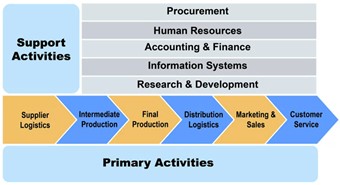

Chacun reconnaitra dans le schéma ci-dessous la « chaîne de valeurs » de M. Porter.

*

1.1. L’intégration et l’externalisation.

Une entreprise intègre des activités situées à son amont (fournisseurs, par exemple) ou/ et à son aval (distributeur, par exemple), ou externalise telle activité de soutien (informatique, par exemple) pour de multiples raisons :

– améliorer la qualité et le coût de ses produits en se donnant plus de contrôle sur ses opérations (planification, coordination, contrôle) ;

– acquérir des équipements nécessaires que le fournisseur attitré ne peut ou ne veut pas acquérir ;

– trouver un partenaire disposant des ressources et compétences nécessaires pour gérer une activité en garde série ;

– faire face à des risques forts de fuite technologique ;

– créer des incitations fortes à la performance ou à l’adaptation de l’évolution du marché.

Il n’y a pas de prescription générale selon laquelle l’intégration est la meilleure solution. Il semble seulement établi que l’intégration peut assurer une meilleure coordination mais induit généralement plus de coûts administratifs internes et de manque de réactivité, alors que l’externalisation entraine plus de coûts des transactions externes (négociation de la surveillance et l’exécution des contrats).

1.2. La diversification :

Distinguons la diversification « liée » qui vise à réaliser des synergies en mutualisant les ressources et les compétences, de la diversification « conglomérale » correspondant à une juxtaposition d’activités très différentes.

Les raisons d’opérer une diversification sont diverses :

– accroitre les ressources qui peuvent être utilisées dans plusieurs activités ;

– réallouer les ressources entre activités en cours et activités nouvelles « synergiques » ;

– réduire les risques en augmentant la taille de l’entreprise ;

– exploiter des débouchés nouveaux rentables ;

– satisfaire « l’égo » des managers et accroitre leur rémunération.

Pendant longtemps c’est la matrice BCG qui a inspiré la diversification des entreprises et la création des conglomérats.

Fondée sur l’idée que tout produit nait, se développe et meurt (cycle de vie du produit), l’entreprise doit adopter la stratégie suivante pour assurer sa viabilité à long terme : gérer un portefeuille de produits à différents stades de leur vie, ce qui implique diversification.

La matrice distingue, en effet, quatre types de produits selon leurs contributions à la croissance et à la rentabilité de l’entreprise :

– L « Etoile » (Star) ; fort contributeur à la croissance et au bénéfice de l’entreprise ;

– La « Vache à lait » ; faible contributeur à la croissance mais fort contributeur à la rentabilité ;

– Le « Dilemme » ; contributeur à la croissance de l’entreprise mais faiblement bénéficiaire ; « dilemme » parce qu’il peut devenir « Star » ou « Poids mort » selon qu’il se développe ou pas ;

– Le « Poids mort » qui ne contribue ni à la croissance ni au bénéfice de l’entreprise.

Gérer un portefeuille de produits, c’est veiller à créer ou acheter des produits nouveaux « Stars » ; tenter de faire durer les « Vaches à lait » ; se débarrasser des « Poids morts ».

On a compris que le portefeuille assurait aussi l’autofinancement du développement, ce qui a incité au développement des conglomérats (ou diversification « conglomérale).

Aujourd’hui, la bureaucratie et l’inefficacité des conglomérats ainsi que le développement des sources de financement externes a tendu à réduire considérablement le nombre de conglomérats et à se poser la question de la diversification dans les bons termes :

–la combinaison d’activités crée-t-elle des synergies ?

-pour accéder aux synergies présumées, l’entreprise doit-elle posséder les activités nouvelles ?

1.3. L’adaptation à l’évolution des valeurs sociétales

Des changements importants sont en cours de réalisation, réduisant la priorité donnée à la rentabilité à court terme et aux intérêts des actionnaires.

De nombreuses entreprises ont explicitement élargie leur mission pour prendre en compte la responsabilité sociale de l’entreprise (RSE) et les objectifs d’écologie et de durabilité.

L’idée générale qui se développe est que l’entreprise a plusieurs parties prenantes (actionnaires, salariés, fournisseurs, clients, concurrents, société environnante, etc.) et qu’elle doit manager au mieux l’équilibre des satisfactions.

L’entreprise tend à ne plus se considérer comme un acteur solitaire mais comme membre d’un écosystème où, pour réussir durablement, elle doit développer des coopérations et des partenariats.

- Les transactions stratégiques

On peut repérer trois types principaux de transactions stratégique.

2.1. Fusions et acquisitions

La distinction entre la fusion et l’acquisitions réside principalement dans le degré d’hostilité entre les parties.

Les raisons de fusionner ou d’acquérir sont diverses :

-pour s’implanter sur de nouveaux marchés ou pour avoir accès à de nouvelles technologies ou capacités ;

-pour combler un désavantage concurrentiel ;

-pour racheter un concurrent et augmenter sa propre puissance sur le marché ;

-pour accroître la diversification et réduire le risque global pour l’entreprise ;

-parce que l’acquéreur possède une capacité spéciale dans ce type d’opération (capital-investissement) ;

-pour satisfaire les intérêts personnels des managers ;

-etc.

La recherche montre qu’en général la fusion-acquisition ne bénéficie pas à l’acquéreur. Ce dernier doit offrir aux actionnaires cibles une meilleure affaire que le marché boursier ce qui conduit à la baisse du cours de l’action si la prime offerte est excessive.

Les acquéreurs potentiels se heurtent invariablement à ce qu’on appelle « le mur du marché financier efficace » qui, généralement, évalue bien l’entreprise à acquérir. L’acquéreur doit payer plus que la juste valeur marchande pour acquérir une entreprise.

La malédiction du vainqueur des enchères concurrentielles tient à l’obligation de payer un surprix et résulte d’une évaluation trop optimiste de l’acquéreur.

La justification d’un surprix devrait tenir à la valeur des synergies à gagner ainsi :

-si l’entreprise acquise aide l’acquéreur à développer de nouvelles capacités (produits, technologie, compétences = stratégie d’amélioration)

-si l’acquéreur peut appliquer ses capacités sur l’entreprise-cible et créer plus de valeur (stratégie de levier).

Ainsi les sociétés de capital-investissement acceptent-elles de payer un surpris parce qu’elles identifient des cibles sous-évaluées par le marché et parce qu’elles savent améliorer la gestion de l’ensemble.

Le défis le plus grand est, en effet, de réussir l’intégration des deux entreprises pour réaliser les synergies présumées.

Les pièges le plus importants de l’acquisition sont les suivants

-croire ce que dit la cible sur ses forces au lieu de repérer ses faiblesses ;

-oublier de demander les avis des managers et des partenaires (banques, fournisseurs, clients, etc.) ;

-sous-gérer la bonne intégration post-fusion.

Concernant ce dernier point, on notera les difficultés suivantes :

-les différences de culture peuvent être très difficiles à surmonter ;

-le départ de beaucoup de salariés de l’entreprise acquise ;

-les difficultés financières de l’entreprise acquéreuse, en particulier si elle s’est endettée pour l’acquisition ;

-le risque de grossir trop vite, en particulier sur le plan bureaucratique et de perdre en rentabilité ;

-la trop grande concentration des managers sur l’acquisition au détriment des opérations courantes ;

Ainsi, une fusion acquisition réussie exige les éléments suivants :

-une identification et une quantification claires des types de synergies possibles ;

-une objectivité dans l’évaluation ;

-une certaine marge financière disponible ;

-un bon plan de mise en œuvre de l’intégration post-fusion chez l’acquéreur comme chez l’acquis.

2.2. Les cessions

Les cessions ne sont pas la simple fermeture d’une unité et la revente ou de la réutilisation de ses actifs ; c’est sa propriété qui est modifiée.

On distingue plusieurs modes de cession : spin-off ou « scission d’entreprise », fractionnement, retrait, vente simple ; et la recherche montre que les cessions créent de la valeur comme l’indique la réaction des cours boursiers ?

-un spin-off ou « scission d’entreprise » est un mode de cession dans lequel l’unité est complètement séparée de la société mère et ses actions distribuées aux actionnaires mères. Ils représentent les transactions les plus importantes et créent le plus de valeur.

-le fractionnement est similaire mais, ici, les actionnaires mères ont la possibilité d’échanger leurs actions contre celles de l’unité.

-le retrait est un mode de cession un peu particulier ; la société mère vend une partie de sa propriété contre de l’argent comptant ; il y a une introduction en bourse mais généralement, l’entreprise mère conserve plus de 50 % de propriété. C’est le mode cession le plus lent parce qu’il implique une introduction en bourse.

-la vente unitaire est une vente simple contre argent ; c’est le mode le plus rapide et le plus couramment utilisé.

Pourquoi une entreprise voudrait céder une unité ?

-pour collecter l’argent dont elle a besoin ailleurs ;

-pour se débarrasser d’unités à faible rentabilité et se recentrer ou réduire le risque ou la responsabilité associés aux entreprises cédées ;

-s’il y a peu de synergie avec les autres activités de l’entreprise ;

-pour libérer et redéployer ailleurs leurs ressources managériales et leurs capacités ;

-pour libérer le potentiel entrepreneurial ou innovateur d’une unité, potentiel qui pourrait être bloqué au sein d’une grande entreprise.

Alors, comment gérer les cessions ?

-être ouverts à la cession. Le dessaisissement ne vient pas toujours naturellement ; il faut penser à la possibilité d’évaluer les unités potentielles de désinvestissement ;

-les managers doivent être clairs sur les objectifs de tout dessaisissement et sur le bon mode de cession ;

-s’assurer que l’entreprise mère et l’unité cédée disposent des ressources pour atteindre leurs objectifs ;

-prêter attention à la gouvernance post-dessaisissement de l’unité cédée (choix su PDG, nouvelle culture, etc.).

2.3. Les alliances stratégiques

De nombreux types d’alliance stratégiques peuvent être conclues entre les entreprises comme solutions de rechange possibles à l’intégration et à la cession complète.

Les alliances stratégiques comprennent des contrats à long terme, des accords de licence technologique, des alliances avec capitaux propres et des coentreprises.

Les coentreprises ne sont pas des alliances avec participation croisée au capital ; c’est une entreprise distincte qui sera financée par les partenaires qui en auront la copropriété.

Les entreprises concluent des alliances stratégiques pour de multiples raisons :

-pour accéder aux capacités ou aux marchés plus rapidement, et sûrement. (Alliances entre entreprises de biotechnologie et sociétés pharmaceutiques).

-pour réduire les engagements et s’ouvrir des possibilités d’investir ailleurs ;

-pour apprendre d’un partenaire et mettre ses propres capacités au niveau requis (comme l’ai fait la Chine) ;

-pour partager les coûts et les risques liés à une nouvelle opportunité ;

-pour élaborer une nouvelle norme technologique commune (Android, cloud, IA, 5G, etc.)

Les alliances font aussi courir des risques aux partenaires :

-risque de donner à un partenaire, concurrent potentiel, l’accès à ses capacités, technologies ou marchés ;

-risques de divergence de vue entre partenaires ou de perte de confiance ;

-risques de conflits sur les opportunités et les menaces les plus fortes.

Les conditions d’un fonctionnement efficace et satisfaisant sont faciles à repérer :

-avoir un bon partenaire ; qui pense que l’alliance doit faire progresser les objectifs stratégiques des deux parties ;

qui est capables et désireux de fournir des ressources précieuses à l’alliance et de veiller à ce que tout le monde reçoive une juste part de la valeur créée ;

-avoir une bonne structuration de l’alliance ; ce qui peut s’obtenir soit par une série de clauses contractuelles, soit par un accord sur les conditions générales de fonctionnement avec des « otages » garanties réciproques (argent ou produits, etc.)

-accepter l’idée que l’alliance est éphémère et ne dure que tant qu’elle fonctionne dans les conditions prévues ou qu’elle est adaptée d’un commun accord.

Une alliance doit être conçue comme flexible et adaptable mais pas conclue pour l’éternité.

(Source principale: Mooc Coursera : ”Corporate Strategy”. The University of Illinois at Urbana-Champaign)

https://www.coursera.org/learn/corporate-strategy/

Pour aller plus loin.

On a déjà abordé ce sujet dans plusieurs articles :

https://outilspourdiriger.fr/la-strategie-de-lentreprise-multi-activites/

https://outilspourdiriger.fr/la-decision-de-se-diversifier/

https://outilspourdiriger.fr/la-strategie-de-diversification/

https://outilspourdiriger.fr/approche-actuelle-de-la-strategie-1/ et 2

https://outilspourdiriger.fr/les-outils-de-lanalyse-strategique-1/ 2 et 3.

Aucune reproduction ne peut être faite de cet article sans l’autorisation expresse de l’auteur. A. Uzan 13/12/1921