Analyser les résultats d’entreprise

Management 30 avril 2023 André UZAN

Analyser les résultats d’entreprise suppose, évidement, que ces résultats (comptes de résultats et bilan) ont été établis dans les formes légales.

La fonction de ces deux types de résultats est, d’abord, d’établir les résultats globaux, en matière de d’exploitation comme en matière de situation financière mais comprendre comment ces résultats ont été obtenus exige une analyse.

Dans beaucoup d’entreprises cette l’analyse est faite par le comptable, mais si un entrepreneur veut mieux comprendre l’analyse qui lui est présentée ou ne dispose pas de cette analyse ou veut la réaliser lui-même, cet article peut l’aider.

Analyser les résultats d’entreprise conduit d’abord à décomposer le comptes de résultats d’exploitation, puis la situation financière de fin de période et la rentabilités des capitaux engagés.

Ces comptes sont des « modélisations » de l’activité de l’entreprise et les analyser permettent de repérer les facteurs des résultats ; d’abord des résultats d’exploitation courante puis de la situation financière de fin de période, enfin de la rentabilité des capitaux propres engagés.

- Résultats de l’exploitation courante.

On négligera de présenter un compte de résultats stricto sensu, bien connu, pour voir et analyser les soldes intermédiaires de gestion, première décomposition du résultat global et modélisation de l’activité d’exploitation

- Les soldes intermédiaires de gestion: de la production à la capacité d’autofinancement.

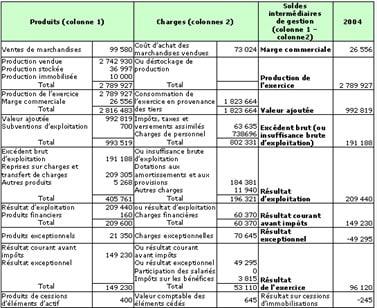

Le tableau ci-dessous montre quels sont ces soldes et comment ils sont calculés.

Source Maxicours

Il s’agit dans ce cas d’une entreprise qui réalise une production et aussi une activité commerciale (marge commerciale).

On peut abréger ainsi les soldes intermédiaires :

-PROD = la production vendue, stockée et immobilisée ;

-CI = la consommation intermédiaire (achats de matières, produits et services extérieurs) ;

-VAB = la valeur ajoutée = PROD moins CI ;

-EBE = l’excédent brut d’exploitation = VAB moins charges de personnels et impôts de production ;

-RE = le résultat d’exploitation = EBE moins DAP (Dotations aux amortissements et provisions) ;

-RCAI = le résultat courant avant impôts = RE moins frais financiers nets des produits financiers ;

-RNC = le résultat net comptable = (RCAI +résultat exceptionnel) moins (impôts sur les bénéfices + participation des salariés)

-DAP = Dotations aux amortissements et provisions (qui ne donnent pas lieu à sortie d’argent)

-CAF = la capacité d’autofinancement = RNC + DAP.

1.2. Les ratios significatifs.

L’analyse repose sur la méthode des ratios dont les principaux sont les suivants :

-CA / PROD = % de la production vendue ;

-VAB / PROD = taux de VAB (longueur de la chaine de valeurs) ;

-EBE / VAB = partage de la VAB avec les salariés et l’Etat

-CAF / EBE = partage de l’EBE avec l’Etat et les financeurs ;

-RNC / EBE = résultats nets sur EBE.

1.3. Les facteurs du RNC (rentabilité nette de l’exploitation).

Les ratios ci-dessus suivent les étapes conduisant au RNC et on peut représenter ces étapes par la formule suivante :

RNC /CA = PROD/CA * VAB/PROD * EBE/VAB *RNC/EBE.

La rentabilité nette de l’exploitation dépend de la multiplication des facteurs suivants :

-% de production vendue (capacité concurrentielle ou ajustement de la production aux ventes) ;

-taux de VAB (degré de transformation des CI, ou largeur de la chaine de valeurs) ;

-taux d’EBE (partage de l’EBE avec les salariés et l’Etat) :

-taux de RNC/EBE (partage de l’EBE avec l’Etat et les salariés).

Le ratio de CAF / CA, ou taux de capacité d’autofinancement, indique la capacité de l’entreprise de financer son développement et éventuellement de rémunérer ses actionnaires.

On voit qu’on peut définir des politiques plus fines et plus pertinentes qu’en se servant du seul résultat terminal.

- L’équilibre financier de fin de période.

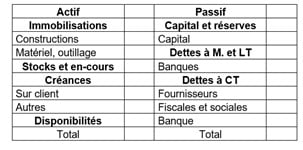

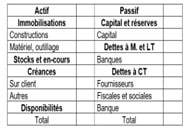

Voici, ci-dessous une présentation sommaire du bilan.

On peut facilement en extraire plusieurs indicateurs de la situation de l’entreprise à l’issue d’une période ;

-est-elle « immobilisée » lourdement ou pas (intensité capitalistique) ?

-a-t-elle des stocks excédentaires ou pas (nombre de jours de vente en stock) ?

-a-t-elle un taux de créances sur clients très élevé ou pas (% de créances sur les ventes) ?

-est-t-elle très endettée ou pas à long ou court terme (taux de dette sur capital) ?

-a-t-elle une trésorerie négative ou positive (trésorerie sur CA, par exemple) ?

On peut établir quelques critères indiquant les facteurs de la situation financière de fin de période :

-FRN =le fonds de roulement net = capitaux propres moins immobilisations nettes ;

-BFR = le besoin en fonds de roulement = stocks + créances réalisables moins dettes à court terme ;

-TRE = la trésorerie = FRN moins BFR = liquidités disponibles moins dettes CT financières.

On peut vérifier si les ratios d’indépendance et de sécurité suivants sont respectés :

-CP/IN = capitaux propres / immobilisations nettes = taux de financement des immobilisations par des capitaux propres ;

-(R+D) / DCT= réalisable et disponible sur dettes à court terme = capacité de rembourser les DCT.

-DLMT / FP = taux d’endettement par rapport aux fonds propres.

-CAPA/ DLME = capacité de remboursement des dettes à moyen et long terme.

Ces indications sont utiles mais n’expliquent pas entièrement pourquoi la situation financière de l’entreprise est telle ; il faut, pour cela, établir le tableau de financement.

2.1 La situation financière de fin de période.

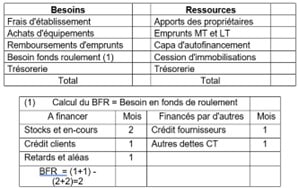

Le tableau de financement ci-dessous présente l’intérêt d’indiquer ce que l’entreprise a financé au cours de la période (Besoins) et ce qu’elle a utilisé comme ressources de financement (Ressources)

On peut voir, par exemple, si elle a financé particulièrement des achats d’équipements ou si elle a remboursé des emprunts ou si elle a financé son besoin de fonds de roulement.

On peut voir aussi qu’elle a été la ressource principale de financement : par exemple autofinancement ou emprunts ou cessions ou apports du propriétaire.

Voici par exemple deux tableaux de financements ayant des besoins de financement identiques mais mobilisant des ressources différentes :

On voit pourquoi la trésorerie est négative dans la situation 2, mais ce peut être une situation subie ou un choix délibéré.

D’ailleurs, on pourrait faire des simulations pour définir la situation de fin de période désirée.

- La rentabilité des capitaux engagés.

Ici on va recourir aux résultats du bilan.

L’actif économique de l’entreprise (AE) est la somme des immobilisations nettes, du BFR et du disponible.

Le passif financier (PF) est la somme des fonds propres, des dettes à moyen terme et à court terme.

La rentabilité des capitaux engagés est donnée par le rapport du revenu net comptable aux fonds propres, c’est-à dire le rapport RNC/ FP.

Et la rentabilité des capitaux propres engagés peut être ainsi calculée = RNC/FP= RNC/CA * CA/AE *AE/FP.

La rentabilité des fonds propres engagés est égale au taux de rentabilité de l’exploitation (REC/CA) * le taux de rotation des capitaux engagés (CA/AE= nombre de fois que l’AE produit du CA) * l’effet de levier du taux d’endettement (AE/FP = un AE supérieur aux FP implique recours à l’endettement et il y effet de levier positif si le coût de l’endettement est inférieur à l’augmentation des bénéfices obtenus grâce à l’endettement, effet négatif dans le cas contraire.

D’autres articles sur le même thème :

https://www.compta-facile.com/comment-lire-comprendre-interpreter-compte-de-resultat/

https://www.leboncomptable.com/guides/comptabilite/tableau-financement/

D’autres articles sur le même thème dans blog:

https://outilspourdiriger.fr/comprendre-les-outils-comptables-1/

https://outilspourdiriger.fr/utiliser-les-outils-comptables-2/

https://outilspourdiriger.fr/outils-comptables-pour-managers/

Aucune reproduction ne peut être faite de cet article sans l’autorisation expresse de l’auteur. A. Uzan. 2/05/2023.